Sobre Este Material

Este ebook foi desenvolvido pela Cota Real após analisar 390 terrenos e estruturar R$ 127 milhões em operações para investidores qualificados.

Nosso objetivo é educar o mercado sobre uma classe de ativo institucional que resolve um problema estrutural real — e por isso gera retornos diferenciados.

O que você vai aprender:

- Por que existe um gap estrutural entre incorporadoras, terrenistas e investidores

- Como a Cota Real atua como ponte que viabiliza o negócio para os 3 lados

- As 3 alavancas que geram deságio de 60-70% (entrada como terrenista + densificação + reprecificação)

- Estrutura de proteção: FII + seguro garantia + parceiros sólidos

- Para quem essa tese faz sentido (e para quem não faz)

O que este material NÃO é:

- • Promessa de valorização futura

- • Oferta pública de cotas

- • Recomendação de investimento sem análise individual

Este é um guia educacional. Decisões de investimento devem ser tomadas após análise completa da documentação, conversa com especialistas e avaliação do seu perfil de risco.

PARTE 1

O PROBLEMA QUE NINGUÉM EXPLICA

1Por Que Investidores Continuam Comprando Tarde Demais

A pergunta que ninguém faz:

Por que a maioria dos investidores só descobre um empreendimento imobiliário depois que ele já foi lançado?

Quando o stand de vendas está montado, o projeto aprovado, a obra iniciada — e os preços já refletem todo o trabalho que veio antes.

A resposta é simples:

Porque existe um ciclo invisível que acontece antes do lançamento. Um ciclo onde o valor real é capturado — mas que permanece inacessível para 99% dos investidores.

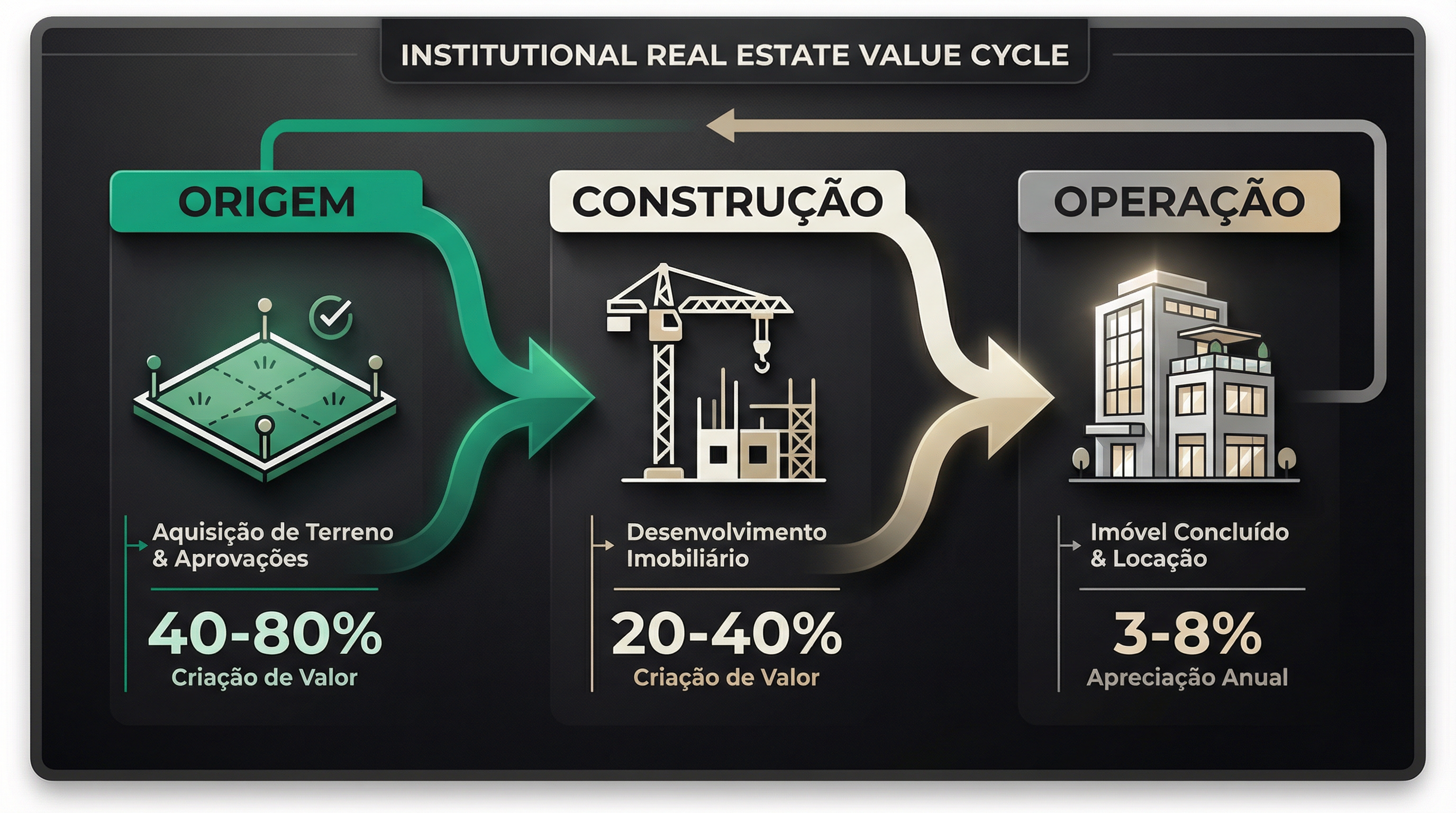

O Ciclo Invisível do Valor Imobiliário

Fase 1: Aquisição do Terreno (Onde o Valor Nasce)

Um terrenista profissional (família com patrimônio, grupo de empresários) identifica e adquire um terreno estratégico em localização nobre.

Ele paga preço de insumo — não preço de produto acabado.

Exemplo real (Duna I): R$ 3.287/m²

Fase 2: Aprovação e Densificação (Onde o Valor Multiplica)

Com o projeto aprovado, 1m² de terreno se transforma em múltiplos m² de área privativa vendável.

Quanto maior a densificação, maior o multiplicador de valor.

Exemplo real (Duna I): O terreno gerou 6.083 m² de área privativa para os investidores

Fase 3: Lançamento (Onde o Valor Cristaliza)

A incorporadora lança o empreendimento. Produto novo, localização nobre, baixa oferta competitiva.

O mercado paga prêmio na estreia.

Exemplo real (Duna I): R$ 15.000/m² (conservador) a R$ 16.000/m² (referência atual)

As 3 Fases do Ciclo de Valorização: Aquisição → Densificação → Lançamento

O Problema

Quando você compra no lançamento, você está comprando na Fase 3.

O valor já foi capturado nas Fases 1 e 2 — por quem entrou como terrenista.

A diferença?

- • Terrenista (Fase 1): R$ 3.287/m²

- • Investidor tradicional (Fase 3): R$ 15.000/m²

Deságio capturado pelo terrenista: ~78%

A Pergunta Óbvia

Por que você não entra na Fase 1?

Porque tradicionalmente, para entrar como terrenista, você precisaria:

- 1. Ter R$ 20-30 milhões disponíveis para adquirir o terreno à vista

- 2. Ter acesso a esses deals (que não aparecem em portais)

- 3. Esperar 2-3 anos recebendo apartamentos aos poucos

- 4. Assumir todo o risco de execução da obra

Esse é o gap que a Cota Real resolve.

2A Assimetria Invisível do Mercado Imobiliário

Existe um negócio que gera 60% a 70% de desconto em empreendimentos de localizações nobres.

Não é promoção. Não é "oportunidade de lançamento".

É o negócio dos terrenistas profissionais — uma categoria de investidor que 99% do mercado nunca ouviu falar.

Mas existe um problema.

Esse negócio é invisível para quem está de fora — porque há um gap estrutural entre três players que deveriam conversar, mas não conseguem fechar sozinhos:

O gap estrutural entre Incorporadora, Terrenista e Investidor

Os 3 Players do Gap

🏗️ A Incorporadora

- • Precisa de terrenos nobres para construir empreendimentos estratégicos

- • NÃO quer (ou não pode) gastar caixa adquirindo o terreno à vista

- • Solução ideal: permuta 100% — trocar apartamentos pelo terreno

💰 O Terrenista Tradicional

- • Tem o terreno que a incorporadora precisa

- • NÃO quer esperar 2-3 anos recebendo apartamentos aos poucos

- • Solução ideal: vender à vista e sair com liquidez imediata

👤 O Investidor Qualificado

- • Quer entrar no negócio do terrenista (60-70% de deságio é irresistível)

- • NÃO tem R$ 20-30 milhões para colocar sozinho num único terreno

- • E mesmo que tivesse, não tem acesso — esses deals não aparecem em portais

O Resultado

Sem uma ponte que resolva os 3 lados, o negócio não acontece.

- • A incorporadora não adquire o terreno (sem caixa)

- • O terrenista não aceita permuta (sem liquidez)

- • O investidor qualificado nunca descobre que o terreno estava disponível

Esse é o gap estrutural que trava o mercado.

E é exatamente esse gap que a Cota Real resolve

— e captura o deságio de 60-70% para os cotistas.

PARTE 2

ONDE O VALOR REALMENTE NASCE

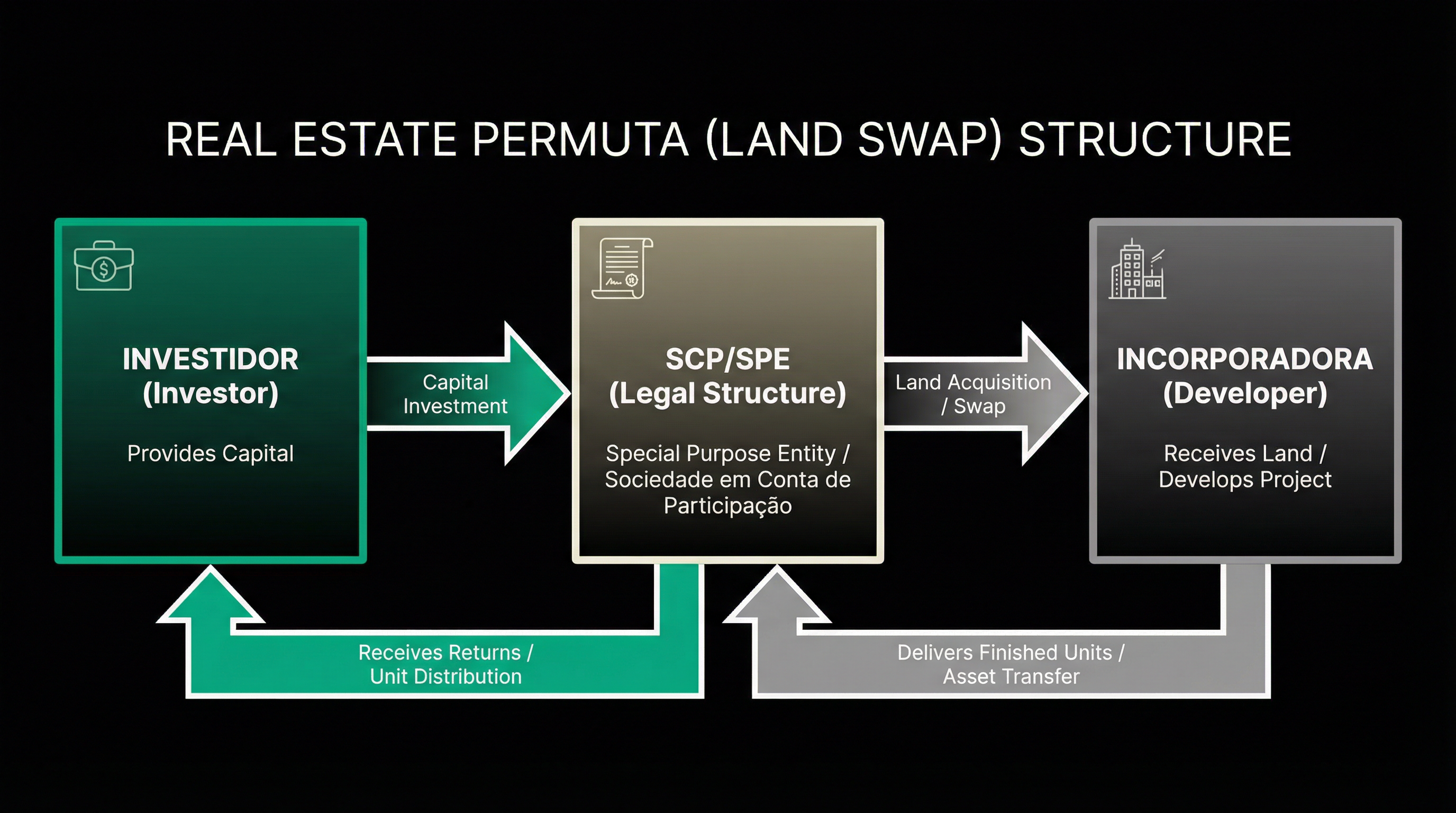

3Anatomia da Permuta Imobiliária

A permuta imobiliária é o mecanismo que permite à incorporadora construir sem travar caixa.

Funciona assim:

- 1. Incorporadora recebe o terreno

- 2. Em troca, compromete-se a entregar unidades futuras ao proprietário do terreno

- 3. Não há desembolso de caixa — apenas troca de ativos

Mas existe um problema para o terrenista tradicional:

Ele não quer esperar 2-3 anos recebendo apartamentos aos poucos. Ele quer liquidez agora.

E existe um problema para a incorporadora:

Ela não tem (ou não quer gastar) R$ 20-30 milhões adquirindo o terreno à vista.

Estrutura da permuta: Terreno → Incorporadora → Unidades Futuras

A Cota Real é a Ponte Que Resolve os 3 Lados

1. Para a Incorporadora:

- • Entregamos o terreno à vista e aceitamos 100% permuta

- • Ela não gasta caixa, só constrói e entrega unidades

2. Para o Terrenista:

- • Compramos o terreno à vista com capital dos nossos FIIs

- • Ele sai com liquidez imediata, não precisa esperar anos

3. Para o Investidor Qualificado:

- • Fracionamos o deal via FII regulado pela CVM

- • Você entra com tickets acessíveis, tem governança institucional

- • E captura o mesmo deságio de 60-70% que só os terrenistas profissionais acessavam

Resultado:

- ✓ Incorporadora constrói sem travar caixa

- ✓ Terrenista vende com liquidez

- ✓ Investidor acessa o negócio com ticket fracionado

E você? Você entra no lugar do terrenista — e captura os 60-70% de deságio.

Como Funciona a Captura de Deságio

Você não está apostando em valorização futura.

Você está comprando com desconto capturado no dia 1.

Exemplo real (Duna I):

Isso não é especulação. É estrutura.

Você está resolvendo um problema de mercado — e sendo recompensado por isso.

O Papel do Permutante Profissional

A Cota Real não é uma gestora tradicional que apenas aloca capital de terceiros.

Somos investidores ativos que colocam nosso próprio dinheiro em cada FII antes de estruturá-lo para cotistas.

Por que isso importa?

Porque nosso patrimônio está investido lado a lado com o seu. O desempenho do ativo define nosso resultado — e o seu.

Esse alinhamento elimina conflitos de interesse.

Avaliamos dezenas de terrenos e permutas toda semana. Apenas os que passam por:

- • Due diligence completa (técnica, jurídica, urbanística, de mercado)

- • Negociação de permuta 100% fechada antes da captação

- • Contratação de seguro garantia

Taxa de aprovação: menos de 1%.

A Cota Real atua como permutante profissional — e você, como cotista, captura a margem dupla:

- 1. Deságio de entrada (comprar como terrenista)

- 2. Multiplicação de área (densificação urbana)

4A Estrutura que Protege (SCP, SPE, FII)

A Cota Real não opera com projeções vagas ou promessas de valorização futura. Cada operação é estruturada com três camadas de proteção institucional:

🏛️ Camada 1: FII Regulado pela CVM

Governança transparente:

- • Segregação patrimonial

- • Gestão fiduciária

- • Auditoria externa

Prestação de contas regulada:

- • Relatórios periódicos obrigatórios

- • Acesso a documentação completa

Direitos do cotista protegidos por lei:

- • Assembleia, voto, liquidação, direitos preferenciais

Não é "clube informal" — é estrutura institucional com todas as proteções da legislação brasileira.

🛡️ Camada 2: Seguro Garantia de Permuta

A incorporadora contrata seguro garantia que cobre:

- • Obrigações contratuais de entrega das unidades

- • Marcos de cronograma (se houver atraso, o seguro compensa)

- • Default da incorporadora (se ela quebrar, o seguro indeniza)

Você não assume risco de execução da obra — esse risco fica com a incorporadora e é blindado pela seguradora.

🏗️ Camada 3: Parceiros Sólidos e Regionais

Trabalhamos exclusivamente com incorporadoras referência em sua região de atuação.

Critérios de seleção:

- • Histórico comprovado de entregas (no mínimo 10 anos de mercado)

- • Solidez financeira auditada

- • Portfólio de projetos entregues na região

- • Reputação local (líder regional consolidado)

Exemplos: Laguna Construtora (SC), incorporadoras boutique com track record sólido

Resultado:

Cada operação tem tripla blindagem (regulatória + seguro + parceiro sólido).

A Tripla Garantia Cota Real

1. Governança Institucional

FII Regulado CVM - Não é "grupo de amigos", é estrutura auditável com relatórios periódicos e direitos protegidos por lei

2. Seguro Garantia

Incorporadora contrata seguro que cobre default, atraso e obrigações contratuais. Você não assume risco de obra

3. Parceiros Sólidos

Exclusivamente incorporadoras referência regionais com histórico de 10+ anos e solidez financeira auditada

Não abrimos operação sem:

- • Permuta assinada antes da captação

- • Seguro garantia contratado

- • Due diligence completa da incorporadora

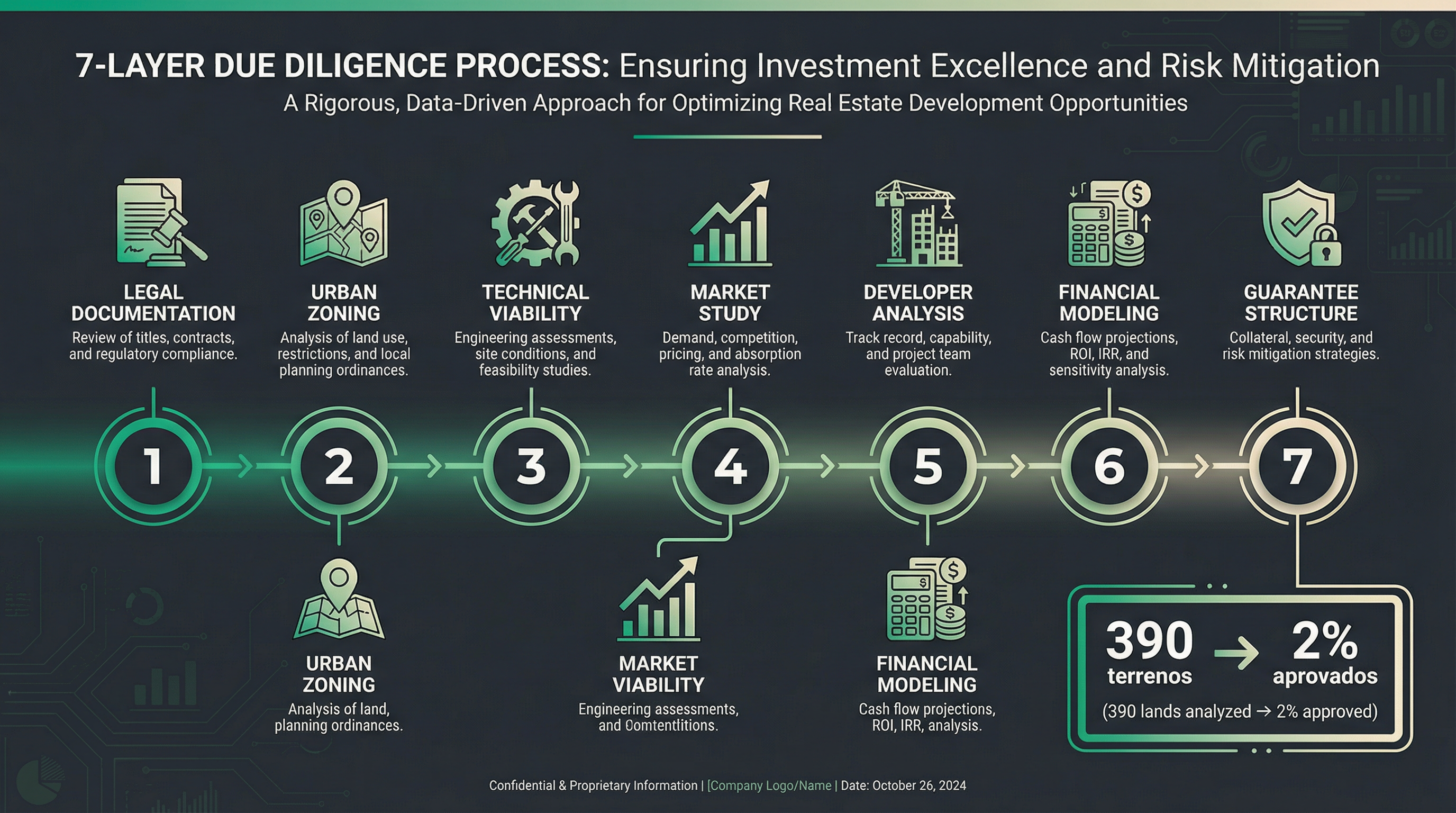

5Due Diligence: As 200 Horas Antes da Primeira Estaca

Antes de estruturar um FII, a Cota Real conduz um processo de due diligence de aproximadamente 200 horas.

Avaliamos dezenas de terrenos toda semana. Taxa de aprovação: menos de 1%.

Processo completo de análise antes de estruturar cada FII

As 7 Camadas de Análise

1. Due Diligence Técnica

- • Topografia, sondagem do solo, viabilidade construtiva

- • Análise de projeto aprovado e potencial de densificação

- • Estudo de impacto de vizinhança

2. Due Diligence Jurídica

- • Certidões negativas, matrícula limpa, ausência de ônus

- • Estrutura de garantias registradas em cartório

- • Análise de contratos de permuta e seguro garantia

3. Due Diligence Urbanística

- • Zoneamento, coeficiente de aproveitamento, restrições municipais

- • Análise de potencial de densificação (multiplicação de área)

- • Conformidade com plano diretor

4. Due Diligence de Mercado

- • Análise de demanda, oferta competitiva, velocidade de vendas (VSO)

- • Estudo de preços de lançamento e pós-lançamento

- • Projeção de absorção de mercado

5. Análise da Incorporadora

- • Histórico de entregas (mínimo 10 anos de mercado)

- • Solidez financeira auditada

- • Reputação local e track record regional

6. Negociação de Permuta 100%

- • Fechamos a permuta antes de captar recursos dos cotistas

- • Incorporadora já comprometida contratualmente

7. Contratação de Seguro Garantia

- • Seguro garantia contratado antes da captação

- • Cobertura de default, atraso e obrigações contratuais

Resultado:

Quando você entra como cotista, a operação já passou por 200 horas de análise — e está blindada por tripla proteção institucional.

O Que Investidores Estão Dizendo

Profissionais qualificados que decidiram acessar a origem do ciclo imobiliário através de estruturas institucionais.

Roberto M.

Empresário

São Paulo

"Finalmente entendi onde o valor realmente é criado. A transparência sobre riscos e o processo de 7 camadas me deram confiança para dar o próximo passo."

Investidor desde 2024 | Ticket: R$ 500K

Patricia L.

CFO de Multinacional

Curitiba

"O processo de due diligence de 7 camadas me mostrou que não é especulação, é estrutura. A governança é comparável a fundos institucionais."

Investidora desde 2023 | 2 operações

Eduardo S.

Médico Cirurgião

Rio de Janeiro

"Comparei com FIIs tradicionais e fundos imobiliários. A diferença de retorno potencial na origem do ciclo é inegável quando você entende a estrutura."

Investidor desde 2024 | Ticket: R$ 750K

Depoimentos de investidores reais. Resultados passados não garantem resultados futuros.

PARTE 3

RISCOS, PRAZOS E REALIDADE

6Os 4 Riscos Reais (E Como São Mitigados)

Nenhum investimento é livre de risco.

O que diferencia uma operação institucional é a capacidade de identificar, mensurar e mitigar esses riscos de forma transparente.

Os 4 Riscos Principais

1. Risco de Execução da Obra

O que é: Atrasos, problemas técnicos, aumento de custos

Mitigação: Seguro garantia contratado pela incorporadora, due diligence completa, parceiros sólidos com histórico de entregas

2. Risco de Mercado

O que é: Queda na demanda, redução de preços, aumento da vacância

Mitigação: Análise de mercado profunda, foco em regiões consolidadas, entrada com deságio de 60-70% (margem de segurança estrutural)

3. Risco Jurídico

O que é: Problemas com documentação, embargos, disputas judiciais

Mitigação: Due diligence jurídica completa, registro de garantias em cartório, estrutura de FII regulado CVM

4. Risco de Liquidez

O que é: Dificuldade de vender a posição antes do prazo final

Mitigação: Transparência sobre prazos (aproximadamente 3 anos), possibilidade de cessão de cotas (mercado secundário), estruturação em FII para maior liquidez

Importante:

Esses riscos existem — e são reais. Mas são mitigados por estrutura institucional, não eliminados.

Se você busca investimento sem risco, essa classe de ativo não é para você.

7Liquidez Real: O Que Acontece Nos Próximos 3 Anos

Quando você investe em um FII Cota Real, você está entrando em uma operação com prazo definido: aproximadamente 3 anos.

O Cronograma Real

Mês 0-6: Estruturação e Aquisição

- • FII estruturado, captação realizada

- • Compra do terreno à vista do terrenista

- • Permuta 100% negociada e assinada com incorporadora

Mês 6-24: Construção

- • Incorporadora inicia e executa a obra

- • Cotistas recebem relatórios periódicos de acompanhamento

- • Seguro garantia ativo cobrindo cronograma e obrigações

Mês 24-36: Lançamento e Realização

- • Lançamento oficial do empreendimento

- • Cotistas escolhem forma de realização:

- → Amortização física: Receber unidades imobiliárias

- → Saída financeira: Fundo vende as unidades e distribui resultado

Formas de Realização

Opção 1: Amortização com Unidades Imobiliárias

Você recebe unidades prontas no empreendimento, proporcionais à sua participação no FII.

Vantagens:

- • Ativo físico em localização nobre e estratégica

- • Possibilidade de uso próprio, locação ou revenda

Opção 2: Saída Financeira

O FII vende as unidades no mercado e distribui o resultado financeiro aos cotistas.

Vantagens:

- • Liquidez imediata

- • Não precisa gerenciar imóvel físico

- • Realização do ganho de capital

A escolha é do cotista — e pode ser feita no momento do lançamento.

Cessão de Cotas (Mercado Secundário)

Você pode vender suas cotas antes do prazo final?

Sim. As cotas de FII podem ser cedidas a outros investidores qualificados.

Como funciona:

- • Cotista interessado em sair antecipadamente oferece suas cotas no mercado secundário

- • Outro investidor qualificado compra as cotas (com deságio ou prêmio, dependendo do momento do ciclo)

- • Transferência registrada e formalizada

Importante:

Liquidez no mercado secundário depende de demanda. Não há garantia de venda imediata.

Prazo recomendado: Aproximadamente 3 anos até o lançamento.

8Para Quem Essa Tese Faz Sentido (E Para Quem Não Faz)

Essa classe de ativo não é para todo mundo.

E está tudo bem.

Para Quem Faz Sentido

Investidores qualificados (CVM 539)

Patrimônio financeiro acima de R$ 1 milhão ou renda anual acima de R$ 200 mil

Pessoas que já investem em FIIs tradicionais

Mas querem sair do modelo "aluguel perpétuo 6-8% a.a." e entrar no modelo "captura de deságio estrutural com saída definida"

Quem entende que 60-70% de deságio não é promessa de valorização futura

É entrada com desconto capturado no dia 1 (você paga R$ 3.287/m², o mercado já está comprando a R$ 15.000/m²)

Investidores que valorizam resolver problemas de mercado

Não é especulação, é viabilizar um deal que não aconteceria sem você

Quem tem horizonte de 24-36 meses

E entende que liquidez menor no ciclo é compensada por retorno superior

Pessoas que confiam mais em estruturas blindadas

FII + seguro garantia + parceiro sólido, do que em "promessas de valorização"

Para Quem NÃO Faz Sentido

Quem busca liquidez diária

Essa é uma operação de aproximadamente 3 anos

Quem não se enquadra como investidor qualificado

Regulação CVM 539 exige patrimônio ou renda mínima

Quem busca investimento sem risco

Risco existe e é real (mitigado, mas não eliminado)

Quem não confia em estruturas institucionais

Se você prefere "investir com amigos" sem governança, essa não é a tese

Se você se identifica com esses critérios, vale a pena explorar mais sobre essa classe de ativo.

Vantagens Estruturais

Vantagem Tributária

Investidores pessoa física são isentos de Imposto de Renda sobre os rendimentos distribuídos pelo fundo, conforme legislação vigente. Pessoa jurídica está sujeita a tributação de 15% sobre o ganho de capital no momento da distribuição dos resultados.

Democratização do Acesso

Terrenos nobres, com potencial para projetos de grande porte, exigem investimentos na ordem de dezenas de milhões de reais (tipicamente acima de R$ 15-20 milhões), um patamar restrito a um pequeno grupo de investidores institucionais ou famílias de alto patrimônio. A Cota Real soluciona precisamente este problema. A empresa compra esses terrenos à vista, dando liquidez aos proprietários, e estrutura fundos regulados que permitem a múltiplos investidores qualificados participarem proporcionalmente dessas operações. Através deste modelo, a Cota Real permite que um investidor com R$ 300.000, por exemplo, invista em um fundo que detém uma operação de R$ 45 milhões e acesse o mesmo deságio que, de outra forma, estaria restrito a um capitalista de grande porte.

PARTE 4

A DECISÃO INFORMADA

9Case Real: Duna I, Laguna/SC — 356% em 24 Meses

Este não é um case hipotético. É uma operação real estruturada pela Cota Real.

O Problema

- • Terrenista havia adquirido um terreno estratégico na orla de Laguna anos antes

- • Localização frente-mar, potencial construtivo aprovado, demanda reprimida na região

- • Laguna Construtora (incorporadora líder regional) queria o terreno para lançar o Duna Spa Resort

- • Mas só aceitava 100% permuta (não tinha caixa disponível para comprar à vista)

- • O terrenista não queria esperar 3 anos recebendo apartamentos — ele queria liquidez agora

A Solução (Cota Real)

- 1. Estruturamos um FII regulado pela CVM e captamos R$ 20 milhões de 31 investidores qualificados

- 2. Compramos o terreno à vista do terrenista (ele saiu com liquidez)

- 3. Negociamos a permuta 100% com a Laguna Construtora + contratamos seguro garantia cobrindo default/atraso

- 4. Recebemos 6.083 m² de área privativa no empreendimento

Resultado para os Cotistas do FII

(preço de entrada como terrenista)

(projetado conservador)

(em relação ao preço de lançamento)

(sobre o capital investido em 24 meses)

Exemplo concreto:

Um cotista que investiu R$ 575 mil (equivalente a 175 m²) possui hoje um ativo avaliado em R$ 2,6 milhões.

As 3 Alavancas Estruturais em Ação

1. Entrada como Terrenista (Antes da Obra)

Você investe em cotas de um FII que atua como terrenista antes da incorporadora começar a construir.

Paga preço de insumo (R$ 3.287/m²), não preço de produto acabado (R$ 15.000/m²).

→ Deságio base: ~78% em relação ao lançamento

2. Densificação Urbana (Multiplicação de Área)

Através do projeto aprovado, 1m² de terreno se transforma em múltiplos m² de área privativa vendável.

No Duna I, o terreno gerou 6.083 m² de área privativa para os investidores.

→ Quanto maior a densificação, maior o multiplicador de valor

3. Reprecificação no Lançamento (Prêmio de Mercado)

Produto novo, localização nobre, baixa oferta competitiva.

O mercado paga prêmio na estreia.

O lançamento oficial estabelece novo patamar de preços — no caso do Duna I, R$ 15.000/m² (conservador) a R$ 16.000/m² (referência atual).

→ Cristalização do valor capturado

As três alavancas trabalhando juntas:

Entrada como terrenista garante o deságio base → Densificação multiplica a metragem → Reprecificação cristaliza o valor capturado.

Resultado: R$ 3.287/m² se transformam em R$ 15.000/m² em 24 meses.

Deságio real capturado: 60% a 70% do valor de mercado.

Sem a Cota Real, esse deal não teria acontecido:

- • O terrenista não aceitaria permuta (sem liquidez)

- • A incorporadora não compraria à vista (sem caixa)

- • O investidor qualificado nunca saberia que o terreno estava disponível

A Cota Real foi a ponte que viabilizou o negócio para os 3 lados — e você, como cotista, capturou o deságio do terrenista.

Comparativo: Onde Está o Valor Real?

| Classe de Ativo | Retorno Típico | Prazo | Liquidez | Valorização Capturada |

|---|---|---|---|---|

| Poupança | 6-7% a.a. | Sem prazo | Diária | Nenhuma |

| Tesouro Direto | 10-12% a.a. | 2-10 anos | Alta | Nenhuma |

| FII Tradicional (Tijolo) | 8-10% a.a. | Perpétuo | Diária (B3) | Valorização de aluguel |

| Imóvel Pronto (Lançamento) | 15-25% total | 3-5 anos | Baixa | Fase 3 (pós-lançamento) |

| FII Cota Real (Terrenista) | MoIC 3.3x-4.0x | ~3 anos | Média (cessão) | Fases 1+2+3 (origem completa) |

Comparativo ilustrativo. Rentabilidade passada não garante resultados futuros.

10Próximos Passos — Como Avaliar Se Essa Tese Faz Sentido Para Você

O próximo passo é avaliar se essa classe de ativo faz sentido para o seu portfólio. Para isso, recomendamos:

- 1.Conversar com um especialista: Agende uma conversa com a equipe da Cota Real para entender os fundos e operações disponíveis.

- 2.Analisar documentação completa: Solicite o prospecto, contrato, laudos de avaliação e documentação jurídica de operações em andamento.

- 3.Visitar empreendimentos: Conheça pessoalmente os terrenos e obras em andamento. Transparência total.

- 4.Avaliar com seu assessor: Discuta com seu assessor de investimentos ou consultor financeiro se essa alocação faz sentido para o seu perfil.

Próximo Passo: Call Estratégica de 30 Minutos

(Sem Compromisso)

Conhecer fundos e operações reais em andamento (terrenos, VGV, projeções)

Entender se seu perfil se encaixa nesta classe de ativo

Receber análise personalizada de alocação para seu patrimônio

Tirar todas as dúvidas com especialista em estruturação

Para quem essa call faz sentido:

- • Patrimônio acima de R$ 1 milhão ou renda anual acima de R$ 200 mil

- • Horizonte de investimento de aproximadamente 3 anos

- • Interesse em capturar deságio estrutural na origem do ciclo